Sự sụp đổ của ngân hàng Silicon Valley cùng việc một vài ngân hàng khác đóng cửa - kéo theo cuộc “giải cứu” của chính phủ trong cuối tuần qua - khiến nhiều người đổ xô tìm hiểu những chi tiết phức tạp của hệ thống tài chính Mỹ, New York Times nhận định.

Cổ phiếu ngân hàng Mỹ giảm mạnh trong ngày cuối tuần, đặc biệt là tại các ngân hàng vừa và nhỏ. Những thị trường tài chính khác cũng lao đao, bất chấp sự trợ giúp khẩn cấp của các nhà hoạch định chính sách Mỹ với khách hàng của những ngân hàng đã đóng cửa.

Mặc dù SVB là ngân hàng tương đối nhỏ, những diễn biến này vẫn quan trọng với người Mỹ hàng ngày. Lý do là bởi nỗi lo xảy ra hiệu ứng domino.

Khi các ngân hàng đóng cửa, nhiều người đôi khi lo sợ ngân hàng khác và các khoản đầu tư của họ cũng không còn an toàn nữa. Điều này có thể dẫn tới viễn cảnh tiền “tháo chạy” khỏi ngân hàng điển hình, gây ra cuộc khủng hoảng diện rộng.

SVB từ lâu đã được coi là huyết mạch cho các công ty khởi nghiệp công nghệ. Hàng tỷ USD vốn đầu tư mạo hiểm liên tục chảy vào và được rút ra khỏi ngân hàng này.

Tuy nhiên, mối quan hệ mật thiết của ngân hàng 40 tuổi với công nghệ khiến SVB đặc biệt nhạy cảm với các chu kỳ bùng nổ và suy thoái của ngành, theo CNBC. Đối tượng khách hàng chủ yếu là các công ty khởi nghiệp công nghệ, công ty đầu tư mạo hiểm và giới nhân viên công nghệ thu nhập cao.

Ông Lawrence J. White - giáo sư tại Trường Kinh doanh Leonard N. Stern, Đại học New York (Mỹ) - cho rằng việc SVB sụp đổ đã phơi bày rủi ro khi không đa dạng hóa nhóm khách hàng, bởi cùng một kiểu khách hàng có khả năng hành động giống nhau trong cùng một thời điểm.

Do đó, bài học ở đây cho các ngân hàng khác là cần "đa dạng hóa" chiến lược của mình, giáo sư White chia sẻ với Zing.

Khi an toàn nhất cũng không còn an toàn

Dù được coi là đơn vị cho vay hàng đầu đối với các startup công nghệ, SVB đã đầu tư vào một lĩnh vực kém thú vị hơn nhiều: Đó là trái phiếu Mỹ.

Vì chính phủ liên bang luôn thanh toán trái phiếu nên nhiều người coi đây là khoản đầu tư an toàn nhất. Tuy nhiên, câu chuyện từ SVB cho thấy có thời điểm, ngay cả những khoản đầu tư an toàn nhất cũng không có khả năng hoàn trả toàn bộ số tiền ban đầu.

Trái phiếu thực chất là tiền chính phủ vay từ người mua trước khi trả lại cho họ sau đó, kèm theo lãi suất. Các điều kiện của thị trường và Cục Dự trữ Liên bang (Fed) - ngân hàng trung ương Mỹ - là bên xác định mức lãi suất này.

Vào thời điểm SVB mua trái phiếu, lãi suất rất thấp. Kể từ đó, Fed lại tăng các mức lãi suất nhằm đối phó với giá hàng hóa tăng cao. Giờ đây, trái phiếu mới có thể có lãi suất cao gấp nhiều lần so với trái phiếu SVB đã mua. Do đó, khi SVB cần bán trái phiếu để huy động tiền mặt trả lại tiền cho khách hàng, họ buộc phải chịu lỗ.

|

| Sau khi mở cửa lại vào hôm thứ hai (13/3), hàng dài người đã chen chúc xếp hàng trước các chi nhánh của Silicon Valley Bank (SVB) để chờ rút tiền. Ảnh: The Boston Globe. |

Ngân hàng đã không tuân theo lời khuyên tài chính cơ bản: Đa dạng hóa danh mục đầu tư.

“Một nguyên tắc quan trọng đối với hầu hết lĩnh vực tài chính là khái niệm đa dạng hóa. Danh mục đầu tư càng kém đa dạng thì càng có nhiều rủi ro (nếu các yếu tố khác không đổi). Điều này đúng với SVB về cơ sở người gửi tiền (nợ phải trả), và khoản cho vay (tài sản của SVB)”, ông Lawrence J. White chia sẻ với Zing.

|

| Giáo sư Lawrence White đã làm việc tại Trường Kinh doanh Leonard N. Stern của Đại học New York hơn 45 năm. Ông quan tâm tới các lĩnh vực nghiên cứu chính như quy định tài chính, chống độc quyền, mạng lưới công nghiệp, ngân hàng quốc tế và kinh tế học vi mô ứng dụng. Ảnh: stern.nyu.edu. |

Trong vài tuần qua, các nhà đầu tư mạo hiểm và khách hàng giàu có bắt đầu thảo luận về những lo ngại SVB không còn khả năng thanh toán cho người gửi tiền. Nhóm khách hàng của SVB chủ yếu là người xem xét kỹ lưỡng hồ sơ chứng khoán của ngân hàng, rất chú ý tới rủi ro và sự biến động, giao tiếp với nhau cả ngày trên Internet.

Khi một số bắt đầu chuyển tiền ra khỏi ngân hàng, tình hình trở nên tồi tệ nhanh chóng bởi gây ra hiệu ứng dây chuyền. Trong trường hợp này, sự sụp đổ của SVB dường như bị thúc đẩy bởi bản chất chạy theo đám đông của nhóm khách hàng mà họ phục vụ.

Theo CNBC, vào tuần trước, các khách hàng đã rút hơn 40 tỷ USD tiền gửi ra khỏi SVB.

Fed không có lỗi?

Giữa tình hình này, New York Times nhận định giải quyết cuộc “khủng hoảng tài chính” do niềm tin sụt giảm là nhiệm vụ chính của chính quyền Tổng thống Joe Biden và Fed.

Ngay cả những ngân hàng mạnh cũng không có đủ tiền mặt để thanh toán cho tất cả người gửi tiền. Do đó, nếu có quá nhiều người hoảng loạn và rút tiền cùng một lúc, thì có thể dẫn đến thảm họa kinh tế và tài chính rộng lớn hơn.

Đặc biệt, niềm tin của các công ty khởi nghiệp với ngành ngân hàng cũng có thể lung lay. Giáo sư White cho rằng việc các công ty khởi nghiệp tin tưởng vào một số ngân hàng với hoạt động kinh doanh tài chính là điều cần thiết.

“Tuy nhiên, điều đó sẽ không dễ dàng như vậy - vì mức độ quen thuộc của ngân hàng với các công ty khởi nghiệp lại thấp hơn. Ngoài ra, công ty khởi nghiệp sẽ muốn biết họ đang giao dịch với một ngân hàng với tệp khách hàng đa dạng”, vị chuyên gia từ Đại học New York nhận định.

Các quy định tài chính được cho là giúp ngăn chặn các khủng hoảng như thế này. Tuy nhiên, những vấn đề của SVB đã không được phát hiện cho đến khi quá muộn - điều mà nhiều chuyên gia cho rằng đó là kết quả của việc giám sát không đầy đủ.

|

| Chuyên gia cho rằng lỗi trong vụ sụp đổ SVB không thuộc về Fed, mà nằm ở các nhà quản lý ngân hàng. Ảnh: New York Times. |

Dưới áp lực từ các ngân hàng vào năm 2018, Quốc hội Mỹ đã thông qua luật lưỡng đảng, được ông Donald Trump ký thành luật, bảo vệ các ngân hàng nhỏ hơn, như SVB, khỏi các quy định nghiêm ngặt hơn. Các ngân hàng lập luận họ quá nhỏ nên ít gây rủi ro cho hệ thống tài chính rộng lớn.

Sự sụp đổ của SVB và hậu quả đi kèm cho thấy tuyên bố của các ngân hàng là sai: Ngay cả sự sụp đổ của những ngân hàng nhỏ hơn cũng có thể đe dọa toàn bộ hệ thống tài chính, khiến một số chuyên gia kêu gọi chính phủ liên bang can thiệp nhiều hơn.

Sự tham gia của Fed trong việc ngăn chặn hậu quả từ sự sụp đổ của SVB có thể gây hoang mang. Rốt cuộc, Fed đã tăng lãi suất để làm chậm lại nền kinh tế. Trong khi đó, việc kinh tế phát triển chậm lại vốn dĩ liên quan đến vấn đề các doanh nghiệp, bao gồm cả ngân hàng, đóng cửa.

Mối quan tâm của Fed là sự sụp đổ của ngân hàng có thể đi quá xa và gây ra rủi ro hệ thống vượt ngoài SVB. Hãy nghĩ theo cách này: Bạn có thể chặn một chiếc ôtô đang mất kiểm soát bằng cách cho nổ lốp, điều này có khả năng gây ra va chạm.

Nhưng sẽ tốt hơn nếu chiếc xe dừng lại chỉ bằng cách đạp phanh. Các quan chức đang cố gắng đưa nền kinh tế hãm lại với tốc độ an toàn hơn - tốc độ mà lạm phát không quá cao.

Mức độ suy thoái kinh tế mà Fed đang nhắm đến vẫn sẽ ảnh hưởng đến người Mỹ hàng ngày, cả về giá cả thấp hơn và tỷ lệ thất nghiệp cũng có khả năng cao hơn.

Tuy nhiên, kết quả đó tốt hơn so với tình trạng đột biến rút tiền gửi không thể kiểm soát tại một ngân hàng, từ đó làm sụp đổ hệ thống tài chính và kéo phần còn lại của nền kinh tế đi xuống.

Dẫu vậy, giáo sư White kết luận “lỗi không thuộc về Fed, khi chính sách tiền tệ của Fed được xây dựng dựa trên nhu cầu giải quyết lạm phát của cơ quan này”.

“Thay vào đó, lỗi nằm ở các nhà quản lý ngân hàng, những người không khuyến cáo SVB nên có thêm vốn để được bảo vệ trước khả năng lãi suất có thể tăng. Ngoài ra, họ cũng cần đảm bảo SVB nắm ít trái phiếu dài hạn, hoặc có kế hoạch phòng ngừa rủi ro trước rủi ro lãi suất”, ông nhấn mạnh.

|

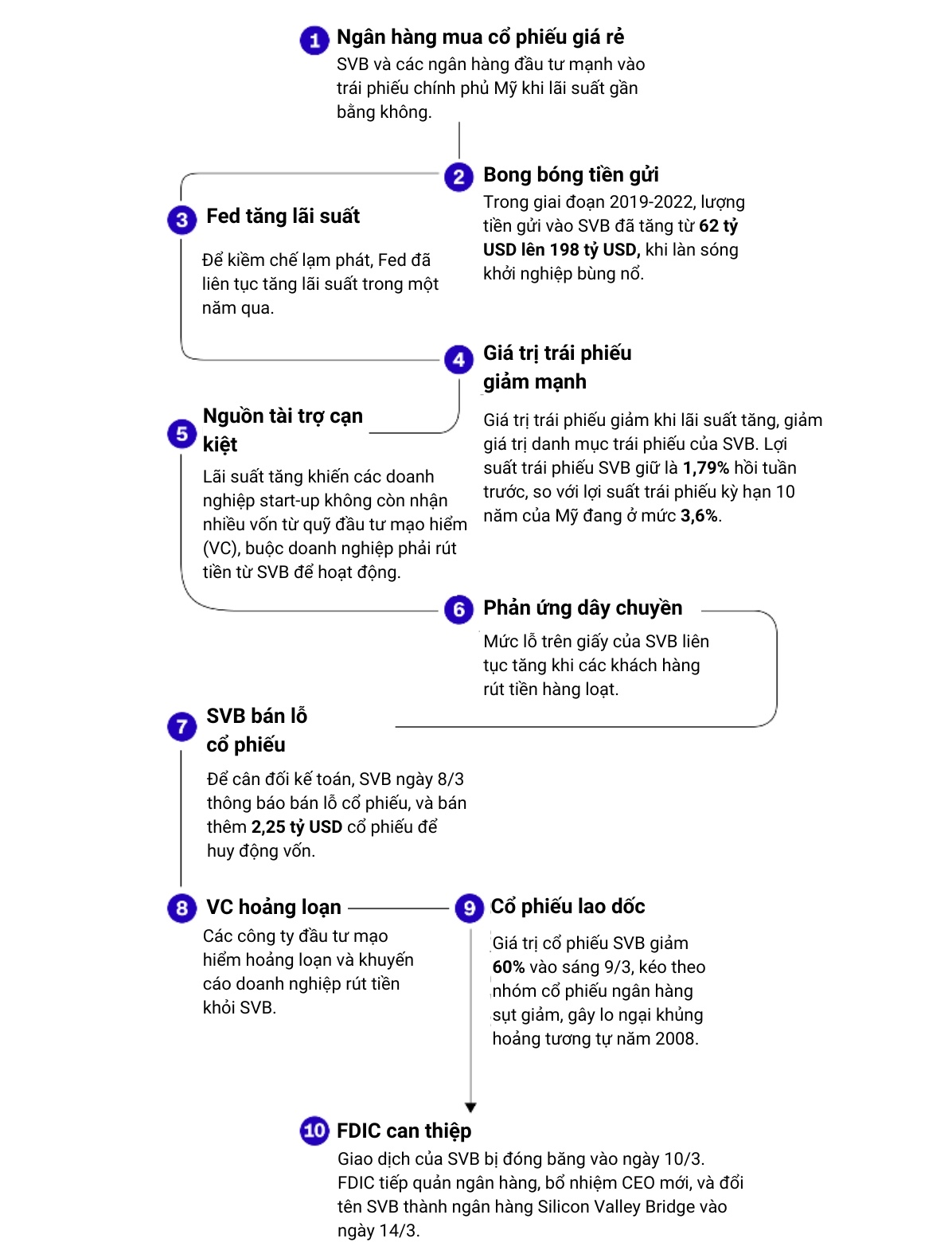

| Biểu đồ thể hiện những thời điểm dẫn đến sự sụp đổ của SVB. Đồ họa: CNN. Việt hóa: Trần Hoàng. |

Độc giả có thể tìm thêm nhiều câu chuyện truyền cảm hứng về những gương doanh nhân thành công, kinh nghiệm điều hành doanh nghiệp và những kiến thức mới mẻ thời đại 4.0 ở tuyển tập sách của Zing tại Tủ sách kinh tế